はじめに

夏の米国経済の成長はすさまじいものでした。7月1日に4319.14だったS&P500指数は9月1日に4524.09と、たった2か月の間に4%の成長を示しました。

この急成長を目撃して、「米国経済に投資したかったけどもう遅いか。。。」なんて考えている人!まだまだお得なセクターやお得な銘柄は転がっていますよ!

今日は、Morningstar, chief U.S. market strategistのDavid Sekeraが、各セクターの現状とお買い得銘柄を紹介してくれましたので、早速見ていきましょう。きっとあなたが準備した資金の投資先が見つかるはずです!

スタート

司会:株式市場は夏の間も順調に成長しましたが、ハイライトはありますか?

Dave:夏の成長は順調でしたね。Sell in Mayとはよく言うけど、今年は当てはまらなかったようです。4月から8月にかけて米国株式指数は8%上昇しました。2021年までのYTDが20%であることを考えると素晴らしい業績です。

司会:テクノロジーセクターが15%の成長を示しており、特に優れた業績でしたが、なぜでしょうか?

Dave:いくつかの理由が挙げられますね。①第二四半期の収益は全セクターを通してとても高くなっていました。第三四半期でも同様に高い収益が期待されています。テクノロジーセクターは2021年の初めに金利が上昇した際の打撃が強く、上値に対してプレッシャーがかかっていました。金利が夏に下がったことでこのプレッシャーが解き放たれ、激しく上昇したのでしょう。

②夏に発生したデルタ株に対するパンデミック再来の恐怖から人々はレストラン、リテール、ホスピタリティセクションの株式を売り、テクノロジーセクターに再投資したのでしょう。テクノロジーセクターは2020年のパンデミックの期間に非常にいい業績を上げていましたからね。

司会:テクノロジーセクターは少し過熱気味な気がするのですがDaveはどう考えていますか?

Dave:テクノロジーセクターは過大評価されていますね。第二四半期と第三四半期の記録的な成長が引き続きみられると人々は期待してしまっているのでしょう。このセクターではIntel(INTC)とSalesforce(CRM)が比較的過小評価されていますね。

司会:株式市場全体を見るとどうですか?

Dave:モーニングスターアナリストチーム全体の意見としては、5~7%ほど過大評価されていると思うよ。だからといって秋に市場調整が入るかというとそうではないと考えられます。大体6か月~1年くらいの期間で、投資家はマーケットへの期待を落ち着かせるべきでしょうね。

司会:不動産業界も夏の間、素晴らしい業績でした。要因は何でしょうか?

Dave:すごい速さでしたね。要因の1つはさっきも挙げた、夏の金利の一時的な下落だ。金利は特に不動産市場に影響があると知られています。金利が下がった際には、不動産のインフレ期待値が支払額を超える可能性が見えてくるため、投資家はインフレ・ヘッジ(参照:米経済が示唆するインフレの実態...)を目的として不動産を購入するよ。インフレが続けば長期的に見て不動産の価値は上がっていくからね。

今過小評価されているのはさっきも挙げたレストラン、リテール、ホスピタリティセクションに含まれる株式ですね。具体的には、ポートフォリオにクラスAモールが多数あるMacerich(MAC)です、Park HotelsPK、そして、Vornado(VNO)です。Vornadoは、ニューヨークに高品質のオフィススペースの不動産ポートフォリオを持っていますが、まだまだ回復段階にあります。

もちろんパンデミックが復活すれば強いダメージを受けるセクターなので、その点は注意してください。

司会:マテリアルのセクターでも市場が過熱していますが、夏の業績は期待したほどありませんでした。このセクターについて話してくれませんか?

Dave:マテリアルのセクターは2021年の初めに最も盛り上がっていました。その要因はワシントンD.C.で話し合われたインフラ投資(参照:2022年の米国経済の先行きは...)への期待からですね。実際に今年2兆ドル以上のインフラ支出がアメリカでは行われたと報告されています。マテリアルの中でもコモディティはインフレ・ヘッジの役割も果たすため、現在の過剰なインフレが持続することを恐れている投資家はこれらのセクターにお金を移動させています。

注目するべき銘柄はCompass Mineral Holdings(CMP)とAir Products(APD)ですね。

司会:IT、不動産、マテリアルセクターの市場が過熱する一方でエネルギーセクターの市場は過小評価されていますね。

Dave:その通りです。2020年のロックダウンに伴い、エネルギーの需要や旅行の減少により価格自体が減少しました。実際に石油はかなり安価でした。一般的にこれらの需要は回復し、価格も適正に戻ってきていますが、まだまだエネルギーセクターは過小評価されています。投資家から見れば、再度ロックダウンが起きても、長期的には十分マージンを得られると思います。

注目の銘柄はExxon(XOM)とConocoPhillips(COP)ですね。

司会:最後に、コミュニケーションサービスセクターの話を聞かせてください。このセクターには注意点がありそうですね。

Dave:その通りです。セクターの30%を占めるAlphabet(GOOGL)はおそらくその適正価格を10%下回った価格で取引されていると考えています。同様にセクターの15%を占めるFacebook(FB)も、適正価格を約8%下回って取引されていると考えています。これらの2つの株式の価格が大きく変化するだけで、全体的な市場評価が歪むため、どちらも今日投資家が注目すべき名前だと思います。

他に注目すべきなのはAT&T(T)と、ViacomCBS(VIAC)ですね。

司会:今日はありがとうDave。

考察

米国株式の指数は大きく上昇し続けていますが、その中でもお買い得なセクターや個別株があるようですね。

さて、今日はDaveが話してくれた金利と不動産の関係についてグラフを作成したので紹介していこうかと思います。

不動産と長期金利はダイレクトに逆相関

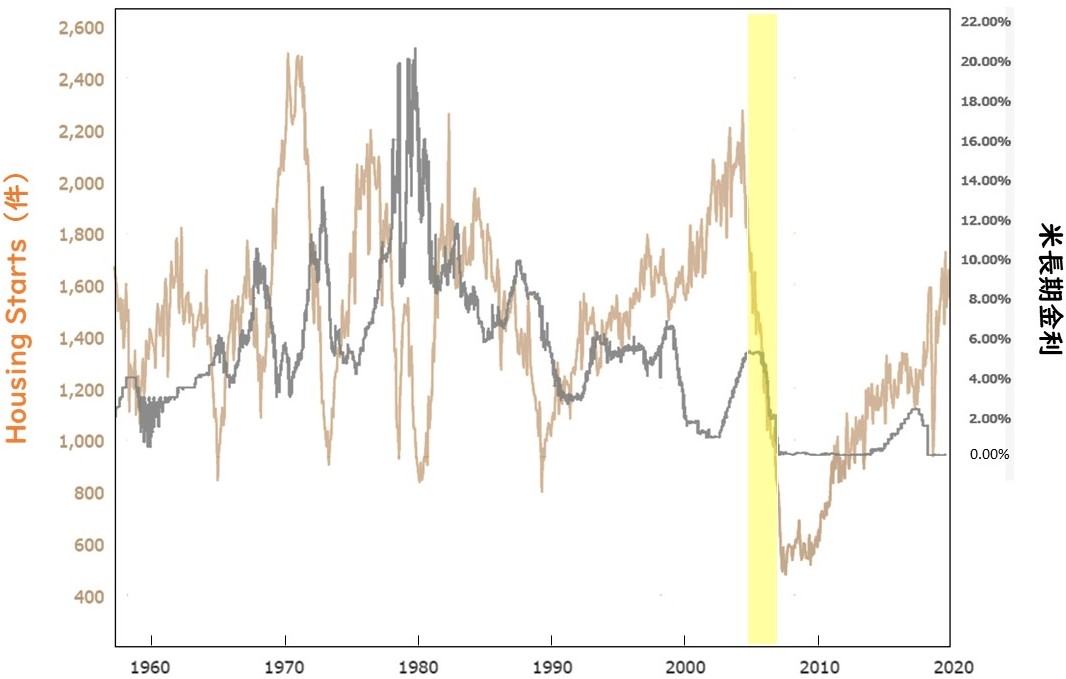

不動産の価値を示す指数として今回はHousing startsという、新規建築スタート件数を利用しました。長期金利の上昇や低下とともに、新規建築物件数がどのように推移するのか早速見ていきましょう。

米長期金利とHousing startsの関係

灰色線の長期金利が上昇(減少)すると、オレンジ線のHousing startsが面白いように下がって(上がって)いるのがわかりますね。もちろんですが、サブプライムローンが原因で起きたリーマンショックの際には、金利が下がっているにもかかわらず、Housing startsは上昇しませんでしたが。

比較対象として長期金利とS&P500指数の関係も見てみると、一定の逆相関は見られますが、不動産ほどではないことがわかると思います。米長期金利とS&P500の関係

macrotrends.netより引用。黄色はリーマンショック

金融商品は安いときに買い、高いときに売る。ただそれだけです。あなたの次の投資先はどうする?

Designed by FreePik

コメントを投稿

コメントを投稿